Why We?

サービスラムチップ・パートナーズだからできること

海外(タイ)財産回収 代行サービス

ラムチップ・パートナーズだからできること

財産調査

必要書類の準備

タイの日本大使館

タイの地方裁判所銀行、証券会社、

不動産、その他遺産銀行口座の開設

STEP1 亡くなった方(被相続人)の財産調査

亡くなる方が「遺産のすべて」を親族に伝えていることはまずありません。

以下の資料がある場合は、それを手掛かりに遺産の調査を行っていきます。

-

銀行

-

証券

-

不動産

-

ゴルフ会員権

STEP2 日本での必要書類の準備

以下6つの書類をすべて揃えます。

-

必要書類 1

被相続人の

死亡診断書の写し -

必要書類 2

被相続人及び

全相続人のパスポート

またはマイナンバーカード -

必要書類 3

被相続人及び

全相続人の戸籍謄本

(全部事項証明書) -

必要書類 4

全相続人の戸籍抄本

(個人事項証明書) -

必要書類 5

全相続人の住民票

-

必要書類 6

家族構成図

STEP3 相続人がタイの遺産を引き継ぐ権利があることの証明

タイの日本大使館とタイの地方裁判所で「相続人がタイの遺産を引き継ぐ権利がある」ことの証明をしなければなりません。

銀行ほかでは、相続人が「真正に遺産をもらう相続人」であることを証明しないと遺産の引き取りを拒否されてしまいます。

そのため、タイの裁判所で、証明書を発行してもらいます。

1. 日本大使館

上記の全ての資料を日本語からタイ語に翻訳し、適法なタイ語訳であることを証明してもらいます。

資料をタイ語に翻訳・適法の証明

2. 地方裁判所

– 判決文

「全てのタイの遺産が適法に相続人に相続されている」という訴えをタイの地方裁判所に提示し、口頭弁論を行います。

訴えが認められると「判決文」が相続人に手渡されます。

– 確定証明書

遺産額が多額の場合は、絶対的な効力のある「確定証明書」を裁判所に発行してもらいます。

「確定証明書」を要求された場合は、海外送金まで最低1.5カ月~3カ月の日数がかかり、相続人も数回の訪タイが必要となります。

タイの地方裁判所での証明

STEP4 銀行ほかで亡くなった方の口座を解約

銀行ほかで亡くなった方(被相続人)の口座を解約(名義変更)をいたします。

各内容は、以下をご確認ください。

1. 日本大使館

- ①各種銀行・支店・口座種別及び銀行法務部ごとに異なる資料の提出を求められます。

- ②一定金額以上の場合、「判決文」に加えて「確定証明書」も必要となります。

- ③亡くなった方(被相続人)の預金はキャッシュで引き継げず、小切手の振り出しとなります。

日本大使館での解約手続き

2. 証券会社

- ①株式の名義の書換え(被相続人から相続人へ)はタイの証券取引所で行われます。

- ②相続人名に名義を書き換えた後、タイの証券会社で株式を売却します。

- ③株式売却後の代金は株式を保有していた証券会社の相続人の個人口座に入金されます。

- ④非居住者はタイの現物株式を日本に持ち帰ることができません。

そのため、タイの証券会社で株式を売却してキャッシュとする必要があります。

証券会社での解約手続き

3. 不動産

– 土地

- (a) 土地の権利証から土地の所有者を特定します。

日本人は土地を持つことができないので、真正の所有者を特定します。 - (b) 土地の名義変更と売却までの手続きを行うことも可能です。

– 不動産

- (a)不動産の権利証から不動産の所有者を特定します。

- (b) 被相続人から相続人への名義変更を行います。

建物の時価評価を行い相続しますが、評価益に20%の譲渡税がかかります。

不動産での解約手続き

4. その他

– ゴルフ会員権

- (a)属人型と相続可能型があるのでまず確認を行います。

- (b)属人型の場合、保証金の返金が可能な場合があるので、ゴルフクラブと返金を交渉します。

– 車両

- (a)車検証にて所有者の確認を行います。

- (b)車両の名義変更から売却までの手続きを行うことも可能です。

その他の解約手続き

STEP5 相続人の銀行口座の開設を行います。

小切手の現金化、証券会社からの株式の売却代金を入金するため相続人の個人口座を開設する必要があります。

タイでは非居住者の個人口座を開設することが困難です。

簡易的な個人口座を開設することはできるが、海外送金ができず、ネットバンキングもできないため、日本からアクセスできません。

タイ法人である

LAMTIP PARTNERS (THAILAND) CO., LTD.は、

現地法人の強みを生かし、

制約のない口座の開設も行えます。

国際相続を有利に進めるために

相続税を減らすには?

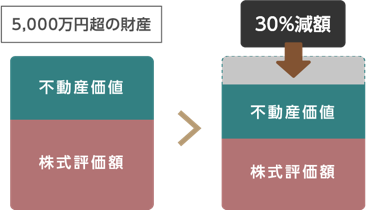

相続税は減額できる!

タイの日系企業の資産評価(デューデリジェンス)を行っていると、貸借対照表上最も大きい割合を占めているのは、不動産・金融資産・棚卸資産です。

またタイに居住している日本人が亡くなった場合、「日本にいる相続人」に対して「タイの資産に日本の相続税」が課税されますが、タイ居住日本人の相続財産の中で最も大きい割合を占めているのは、不動産と株式です。

つまり、被相続人がタイで所有している不動産と株式の相続税評価額を減額できれば、日本の相続税は減額できるということなのです。

日本での相続時、資産は相続税法上の「財産評価基本通達」で評価され、「土地」の評価は主に「路線価方式※1」であり、「時価(実勢価額)」の8割程度、「建物」は「固定資産税評価方式※2」であり、「時価(実勢価額)」の7割程度となります。

これに対してBOIを取得した日系タイ法人の土地や、日本人個人がタイで取得したコンドミニアムは、日本国が提示している土地の「路線価」または建物の「固定資産税評価額」を適用できないため、「時価(実勢価額)」での評価となってしまい、日本の「路線価額」・「固定資産税評価額」と比較しても割高な評価となってしまいます。

しかし日本でも建築基準法や都市計画法、加えて借地借家法などに照らすと、国税庁が定めた財産評価基本通達ルールの範疇では判断できない複雑な環境や状況下に置かれている不動産があり、このような物件は不動産鑑定評価により減額可能なのです。

不動産の評価額が相続税に大きく影響

タイに資産を所有している日本人の不動産を、タイで不動産鑑定を行って評価額を減額していきますが、日本の国税庁は海外の不動産鑑定書を採用する上での条件があり、大前提は日本の不動産鑑定と同様の基準(日本はアメリカの不動産鑑定評価を採用)で評価しているかどうかです。

タイの不動産鑑定は、日本と同じアメリカの不動産鑑定評価方法(もしくはそれに準じる方法)を行っており、日本と同様の基準で不動産鑑定評価書を作成することが可能です。

アメリカの鑑定評価では

①原価法(CostApproach)

②取引事例比較法(Comparison Method)

③収益還元法(Income Approach)

を用いて加重平均を行いますが、タイでも同じ手法で不動産を鑑定していきます。

また日本の国税庁は、法定相続人が提出する相続税申告書に添付されたタイの不動産鑑定書について、次のような資料添付が必要としています。

①海外不動産鑑定士の鑑定評価書

②①のタイ語・英語・日本語での翻訳書

③翻訳書に係る日本の不動産鑑定士の意見書

④タイの渉外弁護士のリーガルオピニオン

この4つの資料がないと国税庁はタイの不動産鑑定評価を認めません。

タイの日系企業が不動産(工場など)を所有していることも多く見受けられますが、この場合会社が所有している不動産の評価を下げることで、会社の株価評価も下げることができます。

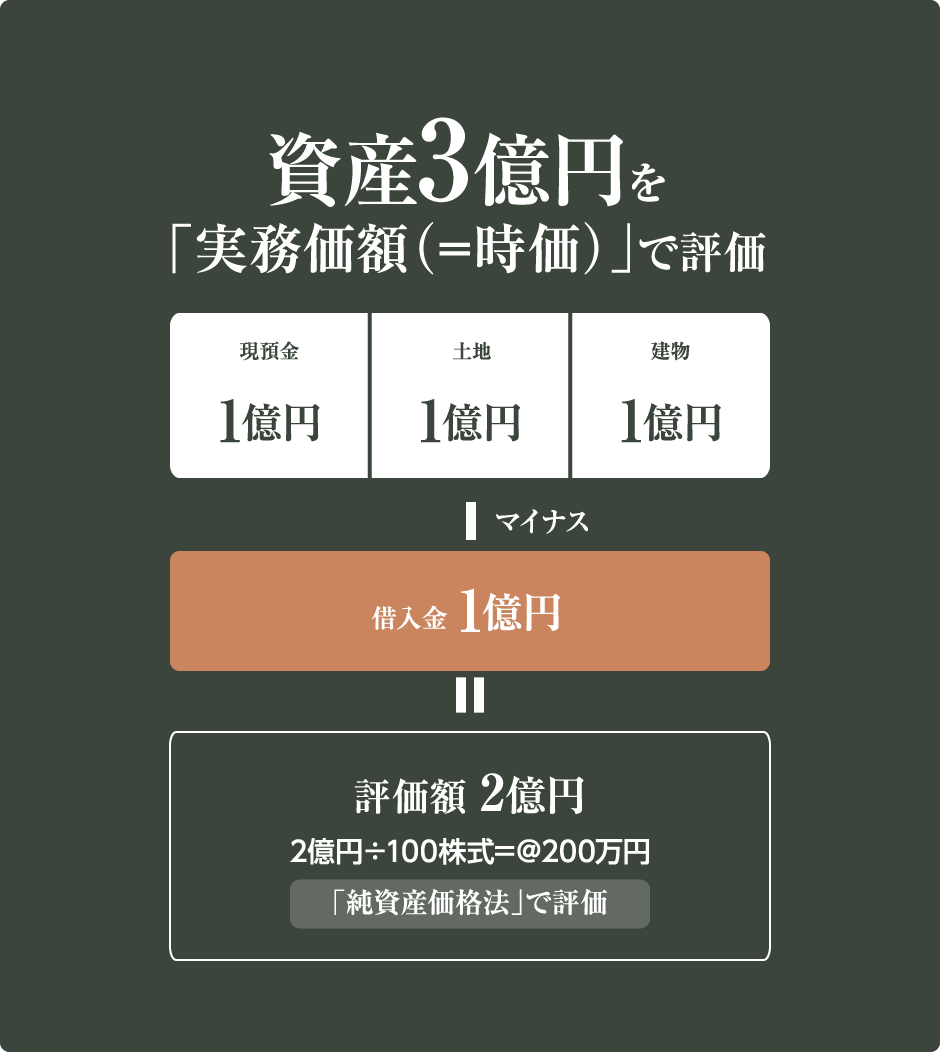

未上場のタイ日系企業の株式を評価する場合、原則として「純資産価額方式」(資産─負債)に準じて評価を行いますが、資産(不動産含む)は全て相続発生時の時価(実勢価額)で評価します。

そのため以前に購入した不動産の価額(時価)が、相続発生時には取得時の数倍になっており、株価が高騰してしまい、法定相続人の相続税に重大な影響を及ぼしてしまうのです。

つまり会社が所有している不動産の評価額を減額できれば、相続時の株価評価も下がるため、法定相続人の相続税も減額できるということなのです。

※1 路線価方式 路線価とは相続税の計算をする上で課税基準となる土地の「単価」の事です。道路に面する標準的な宅地の1㎡当たりの価額であり、国税庁が毎年算定しています。「公示価額の8割」程度。

※2 固定資産税評価方式 家屋の相続税評価を行う場合、「固定資産税評価」という評価方法が採用されています。価額の水準は「公示価額」の7割程度とされています。根拠法は地方税法です。

タイの不動産評価額が最大30%下がる!!

ラムチップ・パートナーズは何ができるのか?

-

POINT. 1

「国外財産調書」の提出リスクを無くす!「タイの不動産」や「タイ法人の株式の評価額」を最大30%減額することで「国外財産調書」の提出リスクを無くすことができます。

評価額減額で提出リスクも減!

-

POINT. 2

「相続税の納税額」を最大30%減額!原則「実勢価額」で評価するタイの不動産を「鑑定」 することで、評価額を減額させ、最終的に相続税の納税額を減額します。

タイの不動産を鑑定・減額

ラムチップ・パートナーズだからできること

FEATURE1 日本の基準でタイの不動産の鑑定評価

-

タイにおいても

1. 原価法

2. 収益還元法

3. 取引事例比較法

を原則とした、不動産鑑定を行なっていきます。国税庁は日本と同じ基準で不動産を鑑定しないと、不動産評価額を認めません。

ラムチップ・パートナーズはタイの不動産鑑定士に日本の不動産鑑定基準で評価を依頼することができます。 -

不動産の鑑定は日本と同じ基準

FEATURE2 国税庁に提出する4つの資料作成

-

1. 海外不動産鑑定士の鑑定評価書

2. “1” のタイ語、英語、日本語での翻訳書

3. 翻訳書に係る日本の不動産鑑定士の意見書

4. 海外弁護士事務所のリーガルオピニオンこの4つの資料を作成しないと、国税庁はタイの不動産の鑑定評価を認めません。

ラムチップ・パートナーズはタイ及び日本の最大手の不動産鑑定士事務所や不動産評価に詳しい弁護士事務所と提携し不動産鑑定を行います。

-

ラムチップだからできる幅広いサポート

FEATURE3 タイ法人の株式評価を下げる

-

タイ法人のすべての資産・負債を時価で評価し、株価を算定します。

工場等を所有しているタイ法人のデューデリジェンスを行ってみると、不動産の割合が非常に高くなっている場合があります。

タイ法人は「純資産価額法」で評価するため、不動産の評価額を減額すると株価も下がるのです。

-

不動産の評価額で株価も下がる

納税額シミュレーション

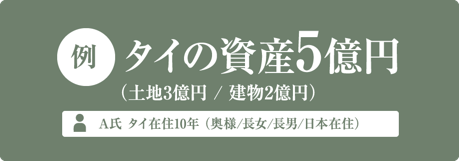

納税額が4,590万円減額できる可能性があります!

-

不動産を鑑定評価しない場合

-

不動産を鑑定評価した場合

不動産鑑定を行った場合、4,590万円減額!

不動産価格の比較の為、税額控除は考慮しない

なぜ「相続の時」のタイ法人の未公開株式の評価を下げることができるのか

タイ法人の株価は「資産と負債の差額の純資産」で評価されます。

そのため株価の高い割合を占める不動産の評価が下がると、株式の評価も下がります。

未公開株式評価額の減額

●オーナーA氏はタイに会社を所有しているが12月31日に他界。

●株式数100株

●オーナーA氏49%、知り合いのタイ人51%

●オーナーA氏が所有する株式をオーナーの子息B氏が全て相続する

(ノミニー制度を使用しているが実質的にはオーナーA氏が100%所有)

●タイ法人の貸借対照表

□現預金1億円

□土地1億円(不動産鑑定時;8,000万円)

□建物1億円(不動産鑑定時;7,000万円)

□借入金1億円

タイ法人の株式を評価する際に…

-

不動産を鑑定評価しない場合

-

不動産を鑑定評価した場合

不動産鑑定を行った場合、

5,000万円減額!

鑑定評価の為、キャピタルゲインなどがある場合は必ず減額されるかは不明