INHERITANCE

サービス国際相続手続きのご案内

相続が発生した際の手続き

被相続人の財産が日本に持ち帰れなくなる可能性あり!?

-

タイにて資産評価

-

相続発生の証明

-

相続人の証明

STEP1 被相続人(亡くなった方)の相続財産の調査

銀行口座やコンドミニアム、株式 etc…

-

銀行口座

-

コンドミニアム

-

株式

STEP2 タイの資産のデューデリジェンス

1. 不動産評価・株価評価

2. その他の課税資産評価

STEP3 被相続人(亡くなった方)の相続発生の証明

-

STEP1

公証人役場(日本)での認証

戸籍謄本/婚姻証明書/死亡証明書の原本と遺産分割協議書を用意し、公証人役場で認証を得る。

-

STEP2

タイの日本大使館での認証

上記資料をタイ語に翻訳しタイの日本大使館より認証を得る。

STEP4 法定相続人(相続管理人)の証明

-

STEP1

日本の裁判所ほかでの検認手続き

戸籍謄本/婚姻証明書/パスポートの判決証明書を取得し、

パスポートと戸籍謄本の名前の一致を確認する。 -

STEP2

タイの裁判所ほかでの認証

上記の資料をタイ語訳し、日本大使館の認証とタイの裁判所で判決証明書を取得する。

STEP5 訪タイでの相続財産確保

法定相続人(相続管理人)が訪タイし、銀行他で財産を取得する。

Attention!

タイには時効がありません。

相続人と被相続人の証明ができなければ、被相続人の財産はタイから日本に返還されません。

予想される税務リスク

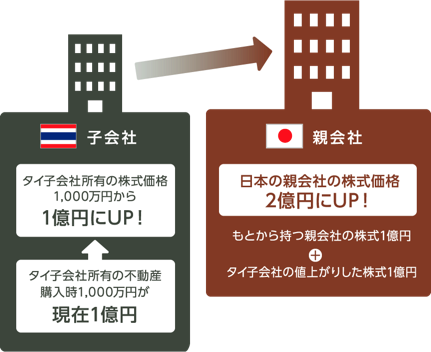

タイに子会社を持つ日本人オーナーB氏の場合

-

相続税課税

時価で評価→相続税増加 外国の土地や建物は「時価」として評価されるため、日本で所有している不動産と比較すると高額な相続税を支払う必要がある。 -

日本とタイの総資産の評価と

相続税の算定が必要です

-

STEP1

タイ子会社のデューデリジェンス

タイ子会社所有の不動産は購入時1,000万円だったが、時価を鑑定すると1億円だった。

-

STEP2

タイ子会社の株式の評価

不動産の値上がりを受け、タイ子会社の株式価額は1,000万円から1億円になった。

-

STEP3

日本親会社の株式の評価

タイの子会社株式は 1,000万円で貸借対照表に計上していたが、現在の株式価額が1億円になったため、

日本の親会社の株式価額はタイの子会社株式の1億円を足して2億円になった。 -

STEP4

タイ・日本の課税資産を合算し、相続税課税資産の総額を把握

日本・タイの総資産の相続税納税額の算出。

タイの子会社の株価が日本の親会社の株価に大きく影響します

-

オーナーの資産価額2億円の相続税納税額は

▶︎正味の遺産総額

2億円-(3,000万円+600万円×1人)=1億6,400万円

▶︎相続税額

1億6,400万円×40%-1,700万円=4,860万円オーナーの資産価額1億円の相続税納税額は

▶︎正味の遺産総額

1億円-(3,000万円+600万円×1人)=6,400万円

▶︎相続税額

6,400万円×30%-700万円=1,220万円差額を計算すると

4,860万円-1,220万円=3,640万円!!

※法定相続人が一人の場合 -

子会社と親会社の株価の影響

被相続人について

被相続人の方に関する手続きと必要書類

相続手続きを行う際の必要書類

1.

戸籍謄本

2.

婚姻証明書

3.

遺産分割協議書

4.

死亡診断書

相続手続きを行う際には、亡くなった方の上記必要書類を日本側で揃えて、下記の手続きを行いタイの金融機関他に提出します。

-

必要書類 3. 遺産分割協議書について

日本の「遺産分割協議書」をタイの金融機関に提出する場合、法定相続人が「本人であること」の確認が求められます。

この場合相続人全員の署名についてそれぞれサイン証明書を要求されます。

日本の相続手続きにより相続人間で遣産分割協議書を調印し、関係者全員の印鑑証明も集めていましたが、さらに相続人全員に公証役場に行ってもらい、署名の公証(本人がサインしたことを証明する)を取得してもらうことはかなりの負担です。

タイには印鑑証明書が無いので、代わりにサイン証明書を要求されますが、法定相続人が「本人であること」が先方で確認できれば、印鑑証明書(英訳付きの必要あり)でもよいはずです。

なお遺産分割協議書のため「サイン証明書」の発行を受ける時には、サイン前の遺産分割協議書および日本国籍であることが確認できる書類が必要です。

「サイン証明書」は、証明を行う領事の前で署名等を行う必要があるため、必ず本人が申請に行かなければなりません。 -

必要書類 4. 死亡診断書について

タイでは被相続人が亡くなったことを証明する必要がありますが、日本で死亡を公的に証明する書類は「除籍謄本」となります(「死亡診断書」という公的書類はありません)。

死亡診断書は、除籍謄本を英訳し、除籍謄本を添付した翻訳書に公証人による公証を受けることになります。

海外では、日本国大使館が英文の「Death Certificate」を発行してくれますが、これはもともと英文なので、英訳の必要がなく便利です。

ただ、日本国大使館は除籍謄本を確認の上、「Death Certificate」を発行してくれますが、現地の窓口に直接出向く必要があり、日本から除籍謄本を郵送しただけでは「Death Certificate」の発行には応じてくれない場合が多いようです。

すなわち、翻訳者が、「英訳の内容が原本の内容と相違ないこと」などを宣誓して翻訳書に署名し、これについて、公証人は「記載内容(翻訳)が真実である旨を(翻訳者が)宣誓した上で署名した」ことを認証します。

-

STEP1

日本側での手続き

日本の公証人役場で先の1〜4の原本認証を行う。

-

STEP2

タイ側での手続き

1〜4の必要書類のタイ語翻訳を行う。

-

STEP3

タイ側での手続き

日本国大使館にてタイ語訳書類の認証を行う。

タイムスケジュール

- 3ヶ月以内

-

- 被相続人の死亡(相続発生)

- 通夜、葬儀といった宗教儀式

- 初七日法要、香典返し、49日といった宗教儀式

- 相続の放棄限定承認(相続開始後3ヶ月以内)

- 4ヶ月以内

-

- 所得税、消費税の申告と納付(準確定申告)

- 10ヶ月以内

-

- 資産、債務を確定し、評価する

- 遺産分割協議

- 資産、債務を確定し、評価する

- 遺産分割協議書の作成

- 相続税の計算、申告書の作成

- 納税資金の準備

- 相続税の申告と納付

- 登記手続き、預金などの名義書替手続き

相続人について

法定相続人の方に関する手続きと必要書類

法定相続人がタイの金融機関口座を開設している場合

1.

戸籍謄本

2.

婚姻証明書

3.

パスポート

4.

紛失届(通帳紛失等の場合)

相続財産を取得する相続人は、1.戸籍謄本 2.婚姻証明書 3.パスポート等を日本側で揃えて、次の手続きを行います。

また亡くなった方の銀行の通帳が紛失している場合は、タイの警察署で4.紛失届(通帳紛失等の場合)も取得しタイの金融機関他に提出します。

-

STEP1

日本側での手続き

日本の裁判所にて1〜3の証明書の検認手続きをし、判決証明を受け、確定証明書を取得する。

-

STEP2

日本側での手続き

公認役場にて原本証明を取得する。

-

STEP3

タイ側での手続き

1〜3の証明書のタイ語訳を行う。

-

STEP4

タイ側での手続き

日本国大使館にてタイ語訳書類の認証を行う。

-

STEP5

タイ側での手続き

タイの裁判所にて判決証明を受け、確定証明書を取得する。

-

STEP6

タイ側での手続き

銀行に上記書類を持ち込み、被相続人の相続財産を法定相続人の口座に移動する。

-

STEP7

タイ側での手続き

証券会社に上記書類を持ち込み、被相続人の株式を法定相続人の名義に変更する。

法定相続人がタイの金融機関口座を開設していない場合

法定相続人がタイを訪れ、被相続人の預金がある金融機関で法定相続人の口座を新しく開設する必要があります。

タイの不動産について

タイの土地局にて被相続人の不動産の名義を法定相続人の名義へ変更します。

タイムスケジュール

- 3ヶ月以内

-

- 被相続人の死亡(相続発生)

- 通夜、葬儀といった宗教儀式

- 初七日法要、香典返し、49日といった宗教儀式

- 相続の放棄限定承認(相続開始後3ヶ月以内)

- 4ヶ月以内

-

- 所得税、消費税の申告と納付(準確定申告)

- 10ヶ月以内

-

- 資産、債務を確定し、評価する

- 遺産分割協議

- 資産、債務を確定し、評価する

- 遺産分割協議書の作成

- 相続税の計算、申告書の作成

- 納税資金の準備

- 相続税の申告と納付

- 登記手続き、預金などの名義書替手続き